青色申告者が急増中!フリーランスエンジニアが確定申告をする上で「お得」と言われている青色申告のメリット、やり方を紹介。2021年、新しくなる青色申告を知ってさらなる節税を目指しましょう。

1.「白色申告が楽」は昔の話、青色申告者が急増中の理由

「青色申告がお得!」とは耳にしたことがあるけれど、「面倒なんでしょ?」「難しいのでは?」と思っている方は多いのではないでしょうか。

フリーランスという働き方が増えている昨今、青色申告はもはや当然、という情報も多く存在しているようです。その理由について確認してみたいと思います。

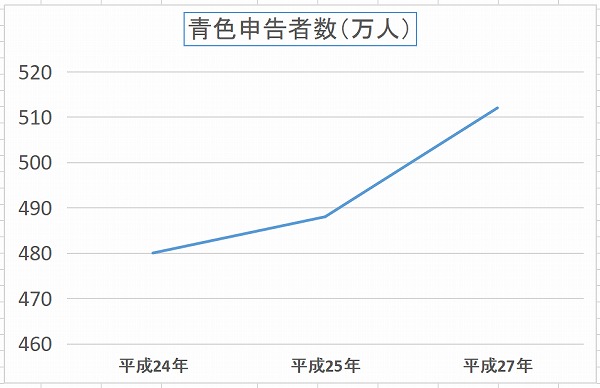

1.1 青色申告者の数

国税庁の統計年報によると、平成24年に480万人だった青色申告者は、25年に488万人となり、26年に500万人を突破、27年には512万人にまで増えた、となっています。

青色申告者数が増加した27年は、前年から変更となった白色申告者への記帳・帳簿等保存義務化 (1.3参照)という背景があります。

参照元:申告所得税 青色申告者数|国税庁

1.2 青色申告とは?白色申告との違いは?

確定申告には「青色申告」と「白色申告」があります。青色申告とは、白色申告よりも難易度は高く難しい分、節税効果も高くお得、と言われていている制度です。違いを下の表で確認しましょう。

1.3 白色申告者の記帳・帳簿等保存が義務化

「白色申告が楽」と言われていた理由として、以前は「帳簿を付けなくてよい、簡単だから」といったことが挙げられていました。しかし現在は実はそれほど違いはなく、平成26年分(2014年1月~)からは白色申告者への記帳全面義務化により、一部の青色申告との難易度も同等になっています。

同じ仕事(記帳・帳簿等保存義務)をするのであれば、節税効果が高い青色申告を選ぶ方がメリットがあると言えるのではないでしょうか。

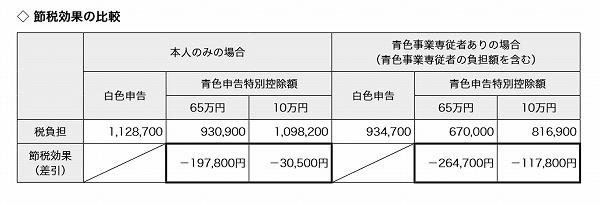

1.4 節税効果の比較を数字で見てみよう!

白色申告と青色申告の節税効果の比較を数字で見てみましょう。各項目の詳細については、次の章と国税庁のHPを合わせて確認いただくことになりますが、青色申告の節税効果が高いことは一目瞭然です。

【事業の利益(事業に係る収入-必要経費)が600万円、配偶者の青色事業専従者給与の金額120万円】 を例にした場合の青色申告と白色申告の節税効果を比較

参照元:青色申告の節税効果|国税庁

2. 青色申告するメリットを紹介

「青色申告は節税効果が高く、様々なメリットがあります。」

青色申告の具体的なメリットを知っておきましょう。

2.1 青色申告特別控除65万円を受けられる

「青色申告の最大のメリットとも言えることは、65万円※の控除が受けられるということです。」

青色申告は、単式簿記による記帳では10万円の控除、複式簿記では55万円控除の要件がクリアとなり、e-Taxによる電子申告または電子帳簿保存をすれば、65万円を儲けから差し引くことができます。

特別控除によって課税対象の所得が減るのですから、青色申告を選択しておくべきと言えるでしょう。

一方で、白色申告の場合でも単式簿記による申告は必要ですが、控除を受けることは出来ません。

詳しくは「6. 2021年(2020年分)から青色申告が変わります!」でもご案内致します。

2.2 家族への給与を経費にできる

「家族に給与を支払えることは節税になる」

原則として家族に給与を支払うことは法律により禁止されています。しかし青色申告では、一緒に生活をする配偶者などの家族に対する給料を経費にできる、すなわち節税できる、というメリットがあります。

かなりの特典となる青色事業専従者給与の制度ですが、いくつか注意点がありますので確認しましょう。

【青色事業専従者給与の注意点】

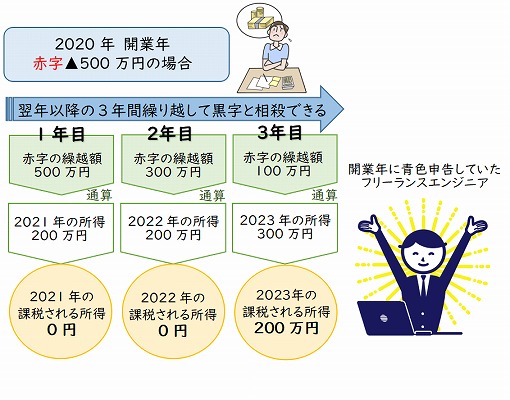

2.3 赤字を3年間繰り越すことができる

その年の利益が赤字(事業所得の総額が赤字)でも、翌年以降の3年間に渡り繰り越して黒字と相殺できる「純損失の繰越控除」という制度です。

フリーランスエンジニア1年目の駆け出し時期や、事業の拡大期には経費などが増えて、赤字になるケースも少なくはありません。1年目が赤字の場合、翌年以降の3年間に発生した事業所得の黒字と相殺できることで、税金はかなり安く抑えることが出来るのです。

「青色申告の申請はある程度所得を稼いで事業が儲かってからでいいのでは?」と開業してから2年目以降に申請を伸ばしてしまうと、この制度を利用する機会はないかもしれない、ということも念頭に置いておきたいところです。

【純損失の繰越控除の例】

2.4 30万円未満のものを一括でその年度の経費にできる(減価償却の特例)

原則10万円以上の資産は何年かに渡り経費化(減価償却)しなければなりません。そのため、フリーエンジニアなどの場合、10万円以上のパソコンやカメラなどの資産を白色申告では通常3,4年で経費化することになります。

一方、青色申告の届出を行っているフリーランスエンジニアであれば、減価償却の特例があるため10万円以上が30万円未満という条件に上がります。たとえ10万円以上のパソコンでもその年に一括で経費で落とすことが出来るというわけです。

3. 青色申告を受けるための条件とは

「お得な青色申告をするためには、事前の届け出が必要です。」

様々なメリットがある青色申告をするためには「事前の届け出」が必要となります。これらの手続きを行わないと来年も白色申告をしなければなりません。しっかりとチェックしておきましょう!

3.1 開業届と青色申告承認申請書を税務署に提出する

青色申告をするためにはそれ以前にまず「個人事業主として事業を始めました」という開業届(個人事業の開業・廃業等届出書)を税務署に提出しなければなりません。そのうえで青色申告承認申請書を税務署に届け出る必要があります。

開業届も青色申告承認申請書も税務署の窓口で書き方を教えてもうことが可能です。どちらの届出もしていないフリーランスエンジニアは同時に行うことをおすすめいたします。

◇開業届と青色申告承認申請書は、国税庁のHPからダウンロードできます。

個人事業の開業・廃業等届出書(提出用・控用)(PDF/865KB)

3.2 提出期限を確認、複式簿記にチェックを付けることを忘れずに

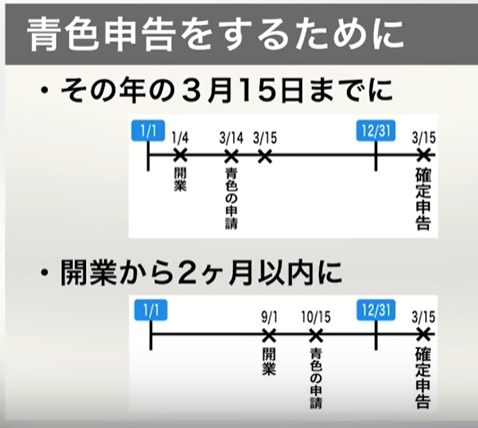

開業届、青色申告承認申請書にはそれぞれ提出期限があります。65万円の特別控除を受けたい場合の選択についても案内いたします。

【提出期限】

- 開業届の提出期限・・・開業日から1か月以内に提出

- 青色申告承認申請書の提出期限・・・その年の3月15日か開業から2か月以内に提出

提出期限について分かりにくい場合は、次のように覚えても良いでしょう。

・これから開業する場合⇒「開業と同時に青色申告承認申請も提出する」 ・既に(2か月以上前に)開業届は出している場合⇒「思い立ったらすぐに青色申告承認申請する」

>>税務署の窓口で書類を提出する時に「自分はいつから青色申告できますか?」と確認してみましょう。

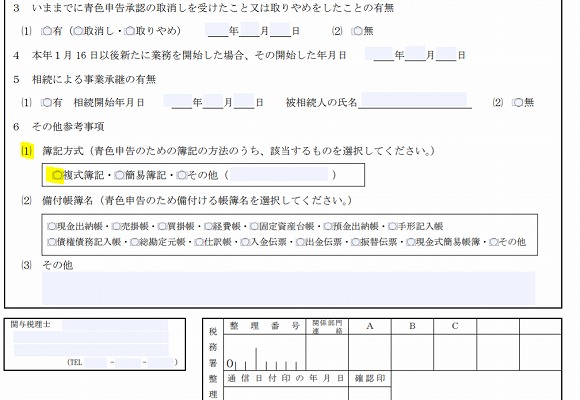

【簿記方式の選択】

65万円の特別控除を得たい場合は、青色申告承認申請書の簿記方式は「複式簿記」を選択しましょう。

資料 国税庁:所得税の青色申告承認申請書

4. 青色確定申告のやり方(手順)を簡単に紹介

3月15日までに開業届と青色申告承認申請書を税務署に提出すれば、翌年には青色申告が出来ます。 ここでは翌年、青色確定申告をする際の手順を簡単に紹介いたします。

4.1 誰がやるのか

「自分でやるか税理士に頼むかは一長一短」

確定申告は原則本人が行うか、代理人として税理士に依頼する必要があります。自分でやるからには時間や手間などの苦労がありますが、税理士に頼めば苦労が無い分費用はかかってしまいます。

4.2 青色申告のための5つの手順

青色申告のやり方を5つのステップで簡単に紹介いたします。

Step1.レシート、領収書の整理など、経費の算出に必要な作業をする

フリーランス(個人事業主)が確定申告書を作成する際、領収書やレシートは経費として支出したことを証明するものとしての必要書類で保管期間も定められています。領収書やレシートは、自分がわかるように整理し、保管しておきましょう。 クレジットカードの明細は1年しかさかのぼれないことが大半なので後から調べようとしてもデータがない場合がありますので要注意です。

例)2021年3月~2020年3月までしか遡れず、2020年1.2月分のデータが無い、とならないように。

Step2.帳簿を付けるなどの日々の経理作業をする

帳簿は決算書を作成するための材料になります。青色申告では、補助簿と主要簿という2種類の帳簿を作成します。作成した帳簿は、税務署の調査が入る可能性があるので、7年間保存することが義務付けられています。管理を怠らないようにしましょう。

Step3.年間所得を計算する「青色申告決算書」の作成をする

「青色申告決算書」は、開業時に「所得税の青色申告申請書」を提出すると、税務署から送られてくる確定申告をするための必要書類です。

日々の帳簿付けの結果を決算書の形式で記入する書類で、あなたの1年間の事業活動の結果と経営状態を報告するものです。

>>書類 国税庁:所得税青色申告決算書(一般用)【令和2年分以降用】(PDF/1,081KB)

Step4.年間で支払う税金を計算する「確定申告書B」の作成をする

「確定申告書B」も、開業時に「所得税の青色申告申請書」を提出すると、税務署から送られてくる確定申告をするための必要書類です。

これは、所得や控除(税金の一部免除)などの申告内容を記入する個人事業主向けの書類です。 Step3の「青色申告決算書」が完成したら、それをもとに1年間で支払う税金を計算する「申告書B」を作成します。

*「申告書A」は会社員やアルバイトなどの方向けの書類です。

>>書類 国税庁:申告書B【令和2年分以降用】(PDF/1,423KB) (PDF/1,081KB)

5. 青色申告の帳簿付けを自分で簡単に終わらせる方法

「簡単に終わらせる」には「使いこなせる」ことが大切

複式簿記となる青色申告では、「帳簿付けが難しいのでは?」と懸念する方が多いのではないでしょうか。確定申告(会計)ソフトを使うことでそのデメリットは軽減されるでしょう。と、ここまではご存知の方もいるかと思います。

しかしながら、会計ソフトを使いこなせるまでのスキルを身に付けるにはそれなりの「時間」が必要ですし、その時間を使うなら「いっそのこと白色申告にしようか」と思ってしまう方もいるかもしれません。

そのため、「簡単に終わらせる」には「使いこなせること」がポイントとなります。 特に初心者の場合、次の2つに注目して選定してみることをお勧めいたします。

【確定申告(会計)ソフト選定のポイント】

- 「自分が使いやすいかどうか」

- 「サービス・サポートが自分に合っているか」

6. 2021年(2020年分)から青色申告が変わります!

「平成30年(2018年)度の税制改正により、2020年分以後の個人事業主の青色申告特別控除額が変更となります。」

6.1 青色申告はどう変わる?

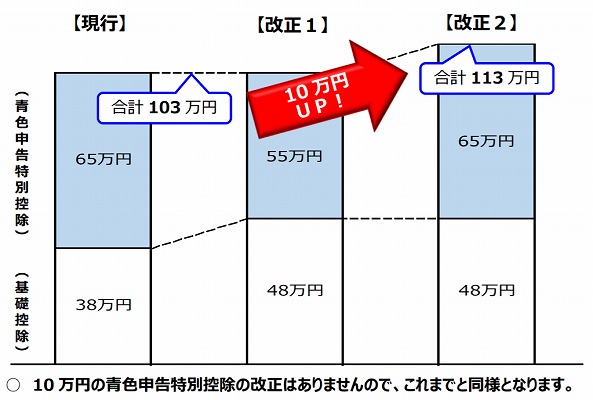

青色申告の中でも特にお得な制度「青色申告特別控除」が、2020年分の確定申告(2021年4月15日提出)から改正されます。これまで10万円と65万円があった青色申告特別控除の控除額は、10万円、55万円、65万円の3階建てになります。

適用の条件が増えたので、それについては次で確認しましょう。

また、同じく2020年分の確定申告から「基礎控除」も改正されます。控除額は従来の38万円から48万円に増額(合計所得金額が2,400万円以下の人のみ)となります。つまり、青色申告特別控除の65万円と合わせると、今まで以上にお得になるということなのです。

出典:国税庁

6.2 新制度の要件、65万円の控除を受ける方法

2020年以降に青色申告特別控除額を65万円にするには、今までの青色申告特別控除の要件にプラスして、以下のどちらかの要件をクリアする必要があります。 基礎控除の金額が10万円上がることによって新制度の要件を満たさなくとも損はしませんが、この要件を満たせばさらにお得になるというわけです。その要件とは次のとおりです。

電子申告や電子帳簿保存どちらの要件も、国税庁が今後推進したいと考えている方法と言えるのかもしれません。これをやることでお得があるのですからこの思惑にぜひ乗りましょう。

次に要件について具体的に紹介いたします。

6.2.1 要件1.電子申告

「電子申告(e-Tax による申告)とはインターネットで確定申告の手続きをすること」

電子申告に必要なもの⇒マイナンバーカード、カードリーダー

やり方⇒確定申告書を国税庁HPで作成、提出

電子(e-Tax)申告 とは、申告などの国税に関する各種の手続について、インターネットを利用して電子的に手続が行えるシステムです。 改正後、65 万円の青色申告特別控除を受けるためには、ご自宅等のパソコンにより、e-Tax で確定申告書・青色申告決算書等のデータを提出(送信)する必要があります。

6.2.2 要件2.電子帳簿保存

「帳簿を電子データのまま保存すること」

やり方⇒電子データを作るかスキャンする

注意点⇒電子保存開始の3か月前までに事前の届け出が必要

※初回に限り令和2年(2020年)分については同年9/29日まででOK

6.3 青色申告新制度のまとめ

新しい制度を簡単にまとめると次のようになります。要件はご自身のやりやすい方法で行うと良いでしょう。どちらの方法もやり始めてしまえばさほど難しくはないので、メリットを得るためにも是非導入してみてはいかがでしょうか。

- 青色特別控除が変わります

- 現状のままでも損はしません

- 新たな要件を満たすことでお得になります

- 新たな要件は 電子申告 OR 電子帳簿保存

7. 確定申告をしないとどうなるか?!

フリーランスエンジニアになって間もない方は、確定申告をする必要がるあるか迷うことがあるのではないでしょうか。 所得額によっては確定申告が不要なケースもありますので詳細を確認してみましょう。

7.1 フリーランスエンジニアにとっての確定申告とは

「確定申告とは個人事業主(フリーランス)が所得税を確定させる作業」

確定申告は損得に関係なく行うことが法律で定められています。

「1年間の収入や支出、経費がどのくらいで、これだけ儲け(*所得金額)があったので税金はこれだけ支払いますよ」

という書類を作成したら、税務署に提出して申告、納税額(所得税)を確定する、ということがフリーランスエンジニアにとっての確定申告です。

会社や団体などの法人組織に勤めている人は、勤務先の企業が手続きを一括で引き受けてくれているため(年末調整)、原則として確定申告をする必要がありませんが、自営業者やフリーランスといった個人事業主などでは自分で確定申告をする必要があります。

*所得金額とは、1年間の全収入から事業を営むための「必要経費」と、社会保険料などの「所得控除」を差し引いた「もうけ=課税所得」のこと

7.2 確定申告をしないと脱税になる

「所得金額38万円以下が確定申告をしなくてもいいライン」

すべての国民には「38万円の基礎控除」というものが設定されているため、所得がそれ以下の方には納税額は発生しませんが、それ以上の方には納税の義務があります。

「国民の義務」として憲法で定められている以上、納税を逃れることは決してできません。

期限を過ぎてからの申告にも所定のペナルティが発生します。万が一期限内に確定申告を忘れてしまった場合は、できるだけ早く申告するようにしましょう。この場合は、期限後申告として取り扱われます。詳しくは国税庁のHPを参考にしてみてください。

8. まとめ

青色申告は難易度が高いのも事実です。それでも、「帳簿を付けたことへのご褒美は存分にある」と理解いただけたのではないでしょうか。

青色申告を知ることで、確定申告についての理解も深まるはず。 フリーランスエンジニアにとって「お金」と「税金」の知識を増やすことは、長く、継続的に収入を増やしていくための助けとなるのではないでしょうか。

この情報を有効に使って今年こそ青色申告の制度を利用してみませんか。