フリーランスや個人事業主として所得を得た場合、確定申告の義務があります。本記事では、確定申告のやり方や申告書の作成方法、期間はいつまでなのか、2021年の確定申告における変更点などの情報をまとめました。節税のためのポイントも解説しています。ぜひご覧ください!

1. 確定申告とは

確定申告とは、前年の売上や経費などを元に納税すべき税額を計算し、税務署に申告する手続きのこと。

確定申告を行う義務があるのは以下のような方です。

- 商売を営んでいる自営業

- フリーランス・個人事業主として収入を得ている

- 2000万円以上の給与所得がある

- 2つ以上の会社から給料を受け取っている

- 副業などで得た給与以外の収入が年間20万円を超えている

- 公的年金などの収入額が400万円を超えている

本記事では、フリーランスや個人事業主にとっての確定申告を中心に解説します。

フリーランスの確定申告で、所得を申告する際に必要となる請求書についてはこちらの記事をご覧ください。

1.1 フリーランスの税金は確定申告で決まる

会社から給料を受け取っているサラリーマンの場合、個人が支払うべき税金は会社が給与から天引きし、他の社員の分もまとめて会社が税務署に納税します。

天引きされる税金は控除などが考慮されていない金額であるため、年末には税額を再度計算し直す「年末調整」を行い還付や追加徴収で調整。

会社に所属していないフリーランスや個人事業主は、サラリーマンのように納税を代行してもらえる仕組みがないため、自分自身で所得と納税すべき額を計算し、確定申告と納税を行います。

1.1.1 フリーランスが納める税金

サラリーマンが給与から天引きされる税金は所得税と住民税がありますが、フリーランスや個人事業主の場合にはその2種類に加え、必要に応じて個人事業税や消費税も支払います。

確定申告の際に申告するべき所得とは、収入から必要経費などを引いたもの。

所得や所得税、フリーランスが納める税金については以下の記事で詳しく解説していますのでぜひご覧ください。

2. 【2020年度分】確定申告の期間・期限

例年であれば確定申告の受付期間は2月16日から3月15日までです。しかし、新型コロナウイルスによる緊急事態宣言の期間が確定申告の期間と重なったことによって、受付期間や振替納税を利用する人のための振替日が4月15日まで延長されています。

ここでは、2020年度分の確定申告期間についてスケジュールの詳細を解説します。再度変更が行われることも考えられますので、最新の情報は国税庁のHPをご確認ください。

▸令和2年分確定申告特集|国税庁

2.1 個人事業主(フリーランス)の確定申告スケジュール

2020年度分の確定申告の計算期間は2020年1月1日から12月31日までの1年間です。

この期間で得た所得について、決算書や確定申告書などの必要書類を作成し、期限までに申告・納税を行います。

【確定申告期間と納付期限】

申告期間は2021年2月16日(火)から2021年4月15日(木)まで。所得税・消費税の納付期限は2021年4月15日です。

例年であれば消費税の納付期限は所得税より遅く設定されていましたが、2020年度分の納付期限はスケジュール変更によって同日に設定されているので注意が必要です。

参照:報道発表資料|国税庁

【振替納税の振替日】

また、振替納税の振替日についても当初予定されていたものから延長されています。

延長後の振替日は所得税が2021年5月31日、消費税が2021年5月24日です。こちらも例年であれば所得税の振替日が先、消費税の振替日が後ですが延長によって順番が入れ替わっているので要注意。

【還付金の支払い】

源泉徴収などで税金を払い過ぎていた場合、確定申告によって還付が受けられます。還付金が振り込まれる日程は決まっていませんが、確定申告をしてからおよそ1〜2ヶ月後、e-TAXを利用した場合は3週間程度で振り込まれます。

参照:税金の還付|国税庁

【特別延長制度】

新型コロナウイルスの影響によって期限までに申告などができなかった場合には、個別の延長制度があります。延長制度については国税庁HPに掲載されている、遅延に関する個別延長のページをご覧ください。

3. 青色申告と白色申告の違い

フリーランスや個人事業主が確定申告をする方法として、青色申告と白色申告の2種類があります。

青色申告は白色申告に比べて断然メリットも大きい申告制度です。青色申告にすると支払う税金を減らせる可能性が大いにあります。

青色申告は白色申告に比べて複雑で難しいというイメージを持っている方もいらっしゃるようですが、実はそれほど難しいものではありません。

特に会計ソフトを利用する場合、申告書を作成する手間はほとんど変わらないのでお得な青色申告をおすすめいたします。

それぞれの違いを以下の表にまとめました。

| 青色申告 | 白色申告 | |

|---|---|---|

| 青色申告特別控除 | 最大65万円 | なし |

| 記帳方法 | 複式簿記 | 単式簿記 |

| 赤字の繰越 | 可(3年まで) | 不可 |

| 決算書の種類 | 青色申告決算書 | 収支内訳書 |

| 青色専従者給与制度 | 利用可 | 利用不可 |

| 少額減価償却の特例 | 利用可 | 利用不可 |

| 家事按分による経費計上 | 割合に関わらず利用可 | おおむね50%超の場合に限り利用可 |

| 申告する条件 | あり | なし |

フリーランスエンジニアの青色申告、白色申告の詳細については以下の記事で解説していますのでぜひご覧ください。

4. 個人事業主・フリーランスが確定申告で節税するポイント

個人事業主やフリーランスとして経営を安定させるためには、資金の余裕が必要です。資金に余裕を持たせるためには売り上げをあげるだけでなく、節税も重要。

個人事業主やフリーランスが支払う税金のうち、節税対策をしやすいのが所得税です。ここでは、節税のためのポイントについて解説します。

4.1 経費と控除を確認しよう

節税のポイントとなるのは「経費」と「控除」です。

4.1.1 経費

経費とは事業のために使った費用のこと。例えば打ち合わせ場所まで行くための電車代や名刺作成の費用、技術書代などが経費として計上できます。

経費の種類には以下のようなものがあります。

- 通信費

- 消耗品費

- 外注工賃

- 旅費交通費

- 地代家賃

- 新聞図書費 など

フリーランスにとっての経費の考え方や項目については以下の記事で詳しく解説しています。

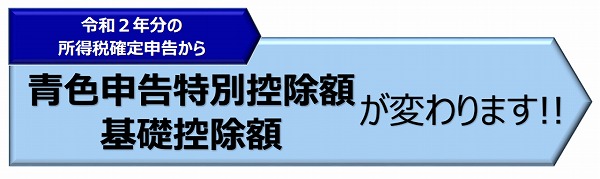

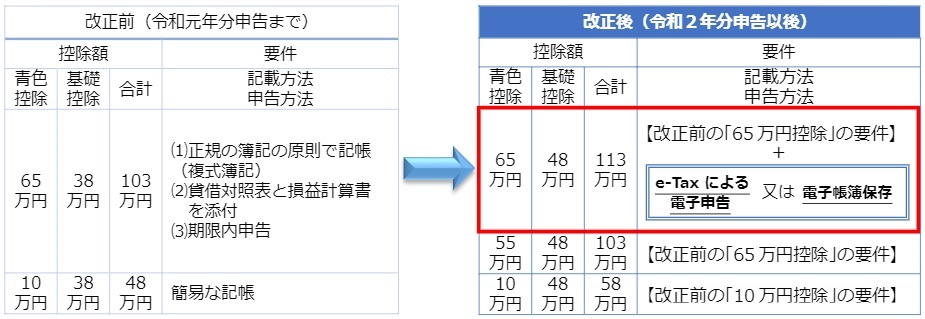

4.1.2 青色申告特別控除・基礎控除

所得控除とは要件に当てはまる金額を所得から差し引くことができる制度のこと。

所得税は名前の通り所得から税額を算出するため、控除を差し引くことで所得税額が下がります。

控除の中でも大きな割合を占めるのが青色申告特別控除や基礎控除。

この2つの控除については、図のように2020年度分から制度が新しくなりました。

出典:令和2年分の所得税確定申告から65万円の青色申告特別控除の適用要件が変わります|国税庁

青色申告特別控除と基礎控除の新制度については以下の記事で詳しく解説していますのでぜひご覧ください。

4.1.3 医療費控除

次に覚えておきたいのが医療費控除。

自分自身だけでなく、生計を同一とする家族や親族のために支払った医療費が一定の金額を超えた場合に受けられる控除です。

確定申告の際に医療費の領収書から医療費控除の明細書を作成する必要があるため、病院の領収書を保管しておく習慣をつけると安心です。

4.1.4 社会保険控除・寄付金控除・生命保険控除等

所得控除は上記で紹介した3種類以外にも、健康保険や国民年金が対象となる社会保険料控除、ふるさと納税などが対象となる寄附金控除、生命保険料や介護医療保険料、個人年金保険料などが対象となる生命保険料控除など、さまざまな種類があります。

所得控除の詳細については、国税庁のHPをご確認ください。

▸所得金額から差し引かれる金額(所得控除)|国税庁

所得控除を受けるためには原則として申告が必要です。

毎年確定申告をしている人であってもつい見落としてしまいがちな項目でもあるので、提出前の確認をおすすめいたします。

以下の記事では、特にフリーランスにとって有効とされる節税の項目について詳しく解説しています。ぜひご覧ください。

4.2 PCR検査、マスクは医療費控除になるのか?

上記で医療費の控除があることを解説しましたが、新型コロナウイルス対策のためのPCR検査やマスクが医療費控除の対象となるのかどうか気になるという方も多いでしょう。

それを解説する前に、まずはセルフメディケーション税制について知っておきましょう。

医療費控除の特例として設定されている制度で、通常の医療費控除と併用はできません。

年間12,000円を超える金額が対象となり、非常にハードルが低いのがセルフメディケーション税制の特徴です。

確定申告の際には、医療費控除とセルフメディケーション税制、どちらを利用すると特になるのか事前に計算することをおすすめいたします。

セルフメディケーション税制の詳細については、厚生労働省のHPでご確認ください。

▸セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について|厚生労働省

PCR検査やマスクが医療費控除の対象となるのかと言う点についてですが、結論から言えばこれらは対象外です。

医療費控除は治療にかかった費用だけが対象となるため、PCR検査やマスクは対象となりません。

新型コロナウイルスに関連する税金の取り扱いの詳細については、国税庁によるQ&Aをご確認ください。

▸国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ|国税庁

5. 確定申告で必要な源泉徴収の手続き

フリーランスであっても、仕事の内容によって所得税の源泉徴収が行われる場合があります。支払うべき税額が源泉徴収された額より多い場合には期日までに納税が必要ですが、逆に源泉徴収された額の方が多い場合は還付を受けられます。

対象となるのは原稿料や講演料、デザイン料など。源泉徴収が行われていたとしても、自分自身で確定申告を行うことが必要です。

フリーランスエンジニアに必要な源泉徴収の基礎知識と確定申告の注意点については以下の記事で詳しく解説しています。

6. 確定申告が必要な新型コロナ関連の給付金

2020年、新型コロナ関連の給付金を受け取ったという方も多いかと思います。新型コロナ関連の給付金は、課税対象のものと非課税のものがあります。

課税対象の給付金を以下に示します。

| 課税対象となるもの |

• 持続化給付金

• 東京都の感染拡大防止協力金 • 雇用調整助成金 • 小学校休業等対応助成金(支援金) • 家賃支援給付金 • 小規模事業者持続化補助金 • 農林漁業者への経営継続補助金 • 医療機関・薬局等における感染拡大防止等支援事業における補助金 • 新型コロナウイルス感染症特別利子補給制度に係る利子補給金 |

|---|

基本的に、事業に関わる給付金は売上や経費を補填するものであり、課税されると考えておくとわかりやすいでしょう。上記の給付金を受け取った場合には確定申告が必要です。

なお、GoToキャンペーンの給付金やマイナポイントは一時所得となり、一定の金額を超える場合は確定申告が必要になります。詳細は国税庁のHPをご確認ください。

▸新型コロナウイルス感染症に関連する税務上の取扱い関係|国税庁

▸一時所得 Q&A|国税庁

コロナ禍で苦しいと感じているフリーランスの方は、引き続き活用できる支援もあります。フリーランスが受けられる補償や給付金に関してまだチェックしていない方は、以下のリンク先をぜひご覧ください。

7. 確定申告のやり方

初めての確定申告では、何を準備して何からはじめれば良いのかまったくわからないという方もいらっしゃるでしょう。ここでは、確定申告に必要な書類や申告書の作成方法、提出方法を解説します。

7.1 確定申告の必要書類

確定申告に必要な書類は白色申告と青色申告で異なります。

白色申告に必要な書類は以下の3種類です。

- 収支内訳書

- 確定申告書B

- 各種控除関連書類

各種控除関連書類については、生命保険控除や医療費控除など、どんな控除を受けるかによって必要な書類が異なります。

次に、青色申告に必要な書類は以下の3種類です。

- 青色申告決算書

- 確定申告書B

- 各種控除関連書類

白色申告と異なるのは、青色申告決算書が必要になる部分です。確定申告書にはAとBの2種類があり、Aはアルバイトの方や会社員向けの申告書類、Bは誰でも使える申告書類です。フリーランスは確定申告書Bを使用します。

参照:

• 申告書B【令和2年分以降用】|国税庁

• 申告書に添付・提示する書類|国税庁

事前準備や申告手順についての詳細は以下のリンク記事をご覧ください。

7.2 確定申告の書類作成方法

一般的に確定申告の書類作成は

|

1)手書き

2)確定申告書作成コーナー 3)会計ソフト |

の3つのうちいずれかです。

1)手書き

手書きで確定申告書を作成する場合、以下にリンクする国税庁のHPから書類のダウンロードが可能です。

▸確定申告書、青色申告決算書、収支内訳書等|国税庁

また、確定申告書は税務署でもらうこともできます。税務署の所在地については以下のリンクからご確認ください。

▸国税局・税務署を調べる|国税庁

2)確定申告書作成コーナー

確定申告書作成コーナーとは、国税庁が提供する公式の確定申告書作成サービスです。指示通りに数字を入力するだけで確定申告書や決算書の作成が可能。一度で全ての入力を終えられなくても、データを保存できるので安心です。

▸確定申告書作成コーナー|国税庁

3)会計ソフト

会計ソフトを使うと、煩雑になりがちな日々の会計業務を効率化できます。さらに、確定申告に必要な書類の作成も入力したデータから可能。

簿記の知識が少なく手書きでの決算書作成は難しいと感じる方でも、会計ソフトを利用すると比較的簡単に確定申告の書類作成が行えます。

フリーランス向けの会計ソフトについては、以下の記事で詳しく解説しています。主要な会計ソフトの比較も行なっていますので、どの会計ソフトを選ぶべきか迷っている方はぜひご覧ください。

7.3 確定申告の提出方法

確定申告の提出方法は以下の3つです。

|

1)税務署に郵送する

2)税務署に直接提出する 3)オンラインで提出する |

1)税務署に郵送する方法

郵送で提出する場合、消印の日付が提出日となります。

期限ギリギリにポストに入れると、回収のタイミングによっては翌日の消印を押され、提出が遅れたとみなされてしまう場合もあります。郵送を利用するならできるだけ余裕をもって提出することをおすすめいたします。

2)税務署に直接提出する方法

税務署には確定申告書を受け付ける窓口があります。

2020年度分の確定申告においては新型コロナウイルスの感染対策のため税務署に直接提出する方法は推奨されていませんが、郵便局より税務署の方が近い場合や、作成がギリギリになってしまって郵送で間に合うか不安だと感じる場合には便利です。

3)オンラインで提出する方法

e-TAXという電子申告システムを利用してオンライン上で確定申告を完結させることも可能です。

e-TAXを利用するにはマイナンバーカードとカードリーダーが必要。対応機種であれば、スマホでマイナンバーカードを読み込んで、確定申告を済ませることもできます。

白色申告、青色申告それぞれの詳しいやり方については以下の記事をご覧ください。

7.4 個人事業主の確定申告はスマホで出来る?

確定申告はスマホでできる範囲が拡大し、対応機種であればマイナンバーカードの読み込みも可能になりました。しかし、事業所得がある場合スマホからの確定申告は現時点ではできません。

個人事業主やフリーランスの方はパソコンを使った確定申告を考えた方が良いでしょう。

詳細は、国税庁のHPでご確認ください。

▸国税庁からのお知らせ<スマートフォンでの申告がさらに便利に!>|国税庁

8. まとめ

個人事業主やフリーランスであれば避けては通れない確定申告。特に2020年分の確定申告においては新型コロナウイルスの影響による申告期限や納税期限、振替日の変更、給付金に関する申告など例年とは異なる点が多々あります。確定申告に慣れている方も一度確認をおすすめいたします。

一見難しく感じられる確定申告ですが、順を追って準備や書類作成を行えばそれほど難しいものではありません。この記事を参考に、節税を考えながらも正しい確定申告をしていただければ幸いです。